随着传统消费旺季到来,各方神圣又开始炒作白酒股。近1个月茅台获得40多家券商推荐,平均目标价2300元(最高给到2600元),看来重上2000元只是时间的问题。五粮液、洋河股份、泸州老窖、山西汾酒亦被广泛看好。

从历史和现状来看,茅台的确是非常优秀的企业。但毕竟营收、净利润增速只有百分之十几,50倍市盈率给投资者带来很大风险。

除了市盈率,总市值也应当考虑。假如2025年茅台净利润达800亿,市盈率仍为50倍,市值将达4万亿。如果在拥有苹果、微软的资本市场,茅台市值7000亿美元还说得过去。A股市场真的容不下市值4万亿的茅台。

A股投资者喜欢赚差价,不太在意分红。要除权、还要“上税”,这可以理解。但如果一家优秀的公司估值有天花板,不能无限涨上去,不妨以高分红来回报投资者。假如茅台2025年净利润达到800亿,市值1.2万亿,市盈率15倍。拿出分红600亿,投资者收益率为5%。

20年,规模膨胀116倍

1951年,通过没收、接管、赎买等方式在“三大烧坊”的基础上组建了国营茅台酒厂。当年“三大烧坊”中规模最大的“恒兴”(前身为衡昌烧坊)产能仅为32吨/年。

经过几十年发展,到2001年上市前,茅台酒厂生产规模达到4000吨/年。

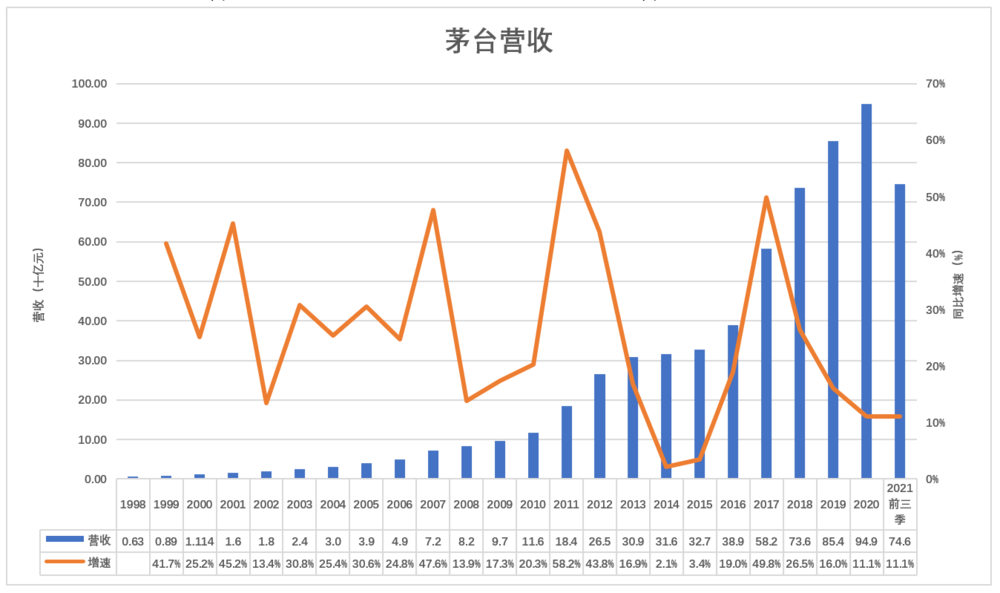

《招股说明书》披露,1998年茅台营收仅为6.3亿元,当时董事长、总经理分别是季克良、袁仁国。

2011年,季克良卸任集董事长(2015年正式退休 、任集团名誉董事长至2018年),这一年茅台营收184亿,较1998年增长28倍。

2018年是茅台不平凡的一年,市值突破1万亿又大幅回落,“国酒茅台”商标被最终驳回,袁仁国被查……这一年茅台营收736亿,与1998年相比,20年增长了116倍!

2001年~2020年,茅台20年营收平均增速为25.8%。其中2007年、2011年、2012年同比增速超过40%;2014年、2015年增速分别只有2.1%、3.4%。

2020年,营收949亿,同比增长11.1%。2021年前三季度,营收746亿,同比增长11.05%。

茅台产能进一步扩大的空间有限,不仅因为场地、水源、特种高粱供给紧张,连封窖池的泥巴都不够用。

“三生万物”

制约茅台产能扩张的关键是生产工艺极为繁复。

一月一个小周期,一年一个中周期,六年一个大周期。端午踩曲、重阳投料,九次蒸煮、八次摊凉/加曲/堆积、八次发酵(每次一个多月,前后共计1年),七次摘酒(酒尾泼回,以酒养糟)、分型储存(酱香、醇甜、窖底香),勾调成品(使用不同酒龄、不同轮次、不同香型、不同酒度的半成品)……历时6年(制酒生产1年、新酒陈酿5年)。另外,制曲及储存还要花1年时间。

高粱、小麦、水三种原料,“折腾”六年,生产酸、酯、醇、醛等数百种有机化合物,正所谓“三生万物”。以茅台为代表的高端酱酒是农耕文明发展到极致产生的奇葩(游牧民族不可能六年不动地方,折腾这点“酒糟”)。

从生产工艺的繁复程度说,假如耗时6年生产的茅台是W12的奔驰S600,其它一两个月生产出来的白酒就是“手扶拖拉机”。

另外,生产1斤高度酱香酒,要消耗2.4斤高粱、2.6斤小麦(用于制曲),其它白酒只用2~3斤粮食。

根据酿酒协会统计,2000年中国有3.7万家白酒企业,茅台在一线白酒中处于下风:2000年茅台营收9.5亿,与泸州老窖持平,五粮液营收达39.5亿、净利润7.7亿。

面对完全相同的外部条件——从经济周期、宏观调控到反腐败、禁公款消费……为什么只有茅台成为“神”。

艺术家花6年时间打磨的雕像可以进博物馆,只给他1个月做出的东西只能放建材城。如果生产周期短、耗粮少的酒更好喝,酿造高端酱酒就是浪费资源,应当明令禁止。

茅台花6年时间、用5斤粮食。如果花1~2个月、用3斤粮食,“口感不输茅台”是“夸大宣传”;用“价格越高、品牌越香”解释茅台的成功,未免太过简单;说消费茅台完全是跟风、好面子,也有失偏颇。

茅台执着于“国酒”这个标签,折腾了十年,得罪同行,最终无功而返。但2018年,“国酒茅台”商标申请被驳回后,茅台产品、股票没有受到影响。

不能说别家不努力、别家不善于品牌建设,最关键的因素是酱香酒的生产工艺。#酒会说话,消费者能听懂#

4300吨老酒“打底儿”

茅台酒属于原产地范畴,红军当年到遵义,镇上烧坊里都是茅台酒,如假包换。仁怀本地,与茅台共享自然条件、采用相同工艺的酒厂有数千家。至于茅台员工,如果下海或退休,到私营酒厂自然能酿出正宗茅台。

随着社会经济的发展和茅台酒声名鹊起,各路资金跃跃欲试,茅台能运用的人才、技术,邻居们也能获得,无非多花点钱。

其它白酒企业,如五粮液、泸州老窖是“远亲”,仁怀本地的大小玩家是“近邻”。对付远亲靠酱酒独特的酿造工艺,战胜近邻凭的是老酒。

具体而言就是用贮存了五年的基酒勾兑,再加入年份更陈的老酒做“调味酒”。1吨基酒加一两百公斤10年、20年的老酒,口感、味道大幅提升,呈现“碾压优势”。

读者不妨做个试验:1瓶2021年的茅台,兑入四分之一瓶2016年的茅台,在醒酒器摇匀并放置半小时(最好是葡萄酒用的大醒酒器)。这种简陋的方式,与茅台技师的精湛技艺不可同日而语,但效果已然非常明显。

茅台使用1.84亿募集资金向母公司收购1000吨老酒,单价18.4万/吨。根据招股文件推算,2001年茅台销售4000吨成品,使用老酒约250吨。茅台镇其它酒厂哪里找10年、20年的老酒,找一两吨都难,找一两百吨难于上青天。

随后茅台以自有资金不断收购母公司老酒,至2004年全部收完,共计4300吨(全部产于2000年之前),总价8.78亿,平均单价20.4万元/吨。

有4300吨老酒“打底儿”,茅台酒厂以品质力压其它酱香酒厂。不夸张地说,老酒是扭转战局的“核武器”。

2001年,茅台基酒产量上了一个台阶,年产1.38万吨(茅台基酒8610吨、系列酒基酒5200吨)。到2006年,贮存满5年的这批基酒勾兑的成品可以满足品质要求。至此,基酒储存5年,勾调成品成为惯例。

从博弈论角度来讲,既然竞争对手搞不到10年、20年的老酒来提升品质,茅台也没有必要“挥霍”,老酒这根“拐棍”可以放下了。于是,茅台酒厂喊出“不挖老窖,不卖新酒”。

田忌赛马

基于“白酒行业产能过剩”“供大于求”的判断,出于对高端酱酒曲高和寡的担忧,茅台对“系列酒”寄予厚望,原计划2015年茅台基酒产量达4.5万吨、系列酒基酒产量超过6万吨。

实际上,2015年茅台、系列酒的基酒产量分别为3.2万吨、1.9万吨。到2020年,系列酒基酒产量也有2.5万吨。

系列酒(包括王子酒、迎宾酒、汉酱、赖茅等)的扩产基于误判(全行业误判),但有积极意义——作为“下驷”,在中低价位阻击茅台镇的数千家酱酒厂家,掩护“中驷”飞天茅台一骑绝尘。

陈年茅台酒是“上驷”,用珍贵的老酒勾调。“80年”“50年”“30年”“15年”只是分级标志,好比奔驰600、S500、S400。“80年茅台”并非用1940年酿造的基酒勾兑,只是用老酒的比例最高、年份最久。

2020年949亿营收中,茅台酒、系列酒分别占849亿、100亿。茅台酒包括高度(53度)、低度(43度)和陈年。估计“53度飞天”卖了600~700亿,是中国消费品领域的最大“单品”,农夫山泉卖300多亿瓶才挣140亿。

潜力取决于基酒产能和出厂价格

1)基酒产能

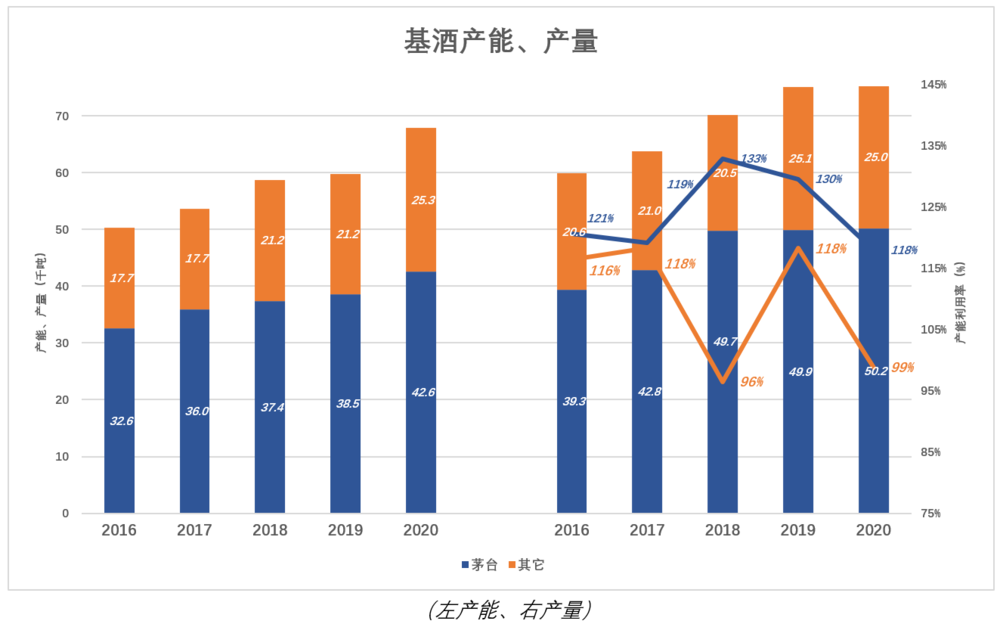

上市以来,茅台基酒产能逐年扩大,产能利用率居高不下。

2016年,茅台基酒产能3.26万吨,产量3.93万吨,产能利用率121%;系列酒产能1.77万吨、产量1.06万吨,产能利用率116%;

2020年,茅台基酒产能4.26万吨,较2016年增加整1万吨;产量突破5万吨,产能利用率118%;系列酒产能亦增加至2.53万吨,产量是2.5万吨,产能利用率99%。

但茅台实际产能利用率比这还要高:2020年末,茅台基酒4.26万吨产能中,有4032吨于10月投产,实际产能将于2021年释放。因此2020年茅台基酒实际产能为3.85万吨,实际产能利用率达130%;类似的,系列酒基酒实际产能利用率为117%。

2)销量、单价

《2020年报》显示产量7.5万吨,销售量为6.4万吨。这样的表述容易引起误解,难道销售不畅、产品积压?其实,7.5万吨是基酒产量,6.4万吨是成品销量。

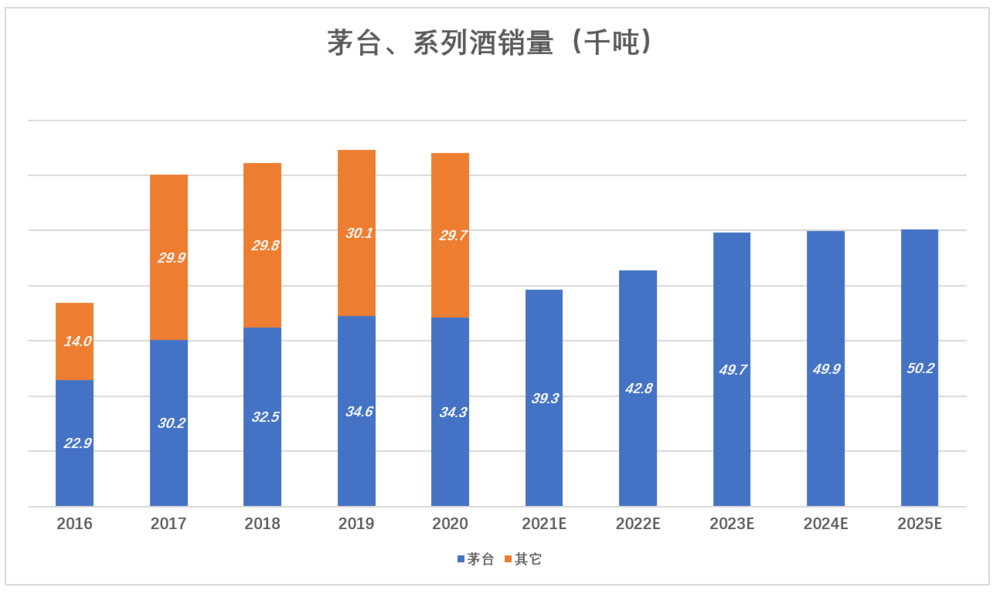

2020年成品茅台酒销量为3.43万吨,2015年茅台基酒产量为3.22万吨,符合“基酒贮存5年勾兑出厂”这个说法。

“其它系列酒”则对不上号了:2020年成品销售2.97万吨,2015年系列酒基酒产量仅为1.86万吨。多出的1万吨成品,合乎逻辑的解释是“用储存不足5年的基酒勾兑”。#毕竟是“下驷”#

根据茅台酒基酒产量可以比较准确地推算未来5年成品销量。例如,2016年茅台基酒产量为3.93万吨,2021年茅台酒销量会接近4万吨;2020年茅台基酒产量为5万吨,2025年茅台酒销量也应是5万吨。其它系列酒不能这样推算,估计以销定产,市场需要多少就勾调多少。

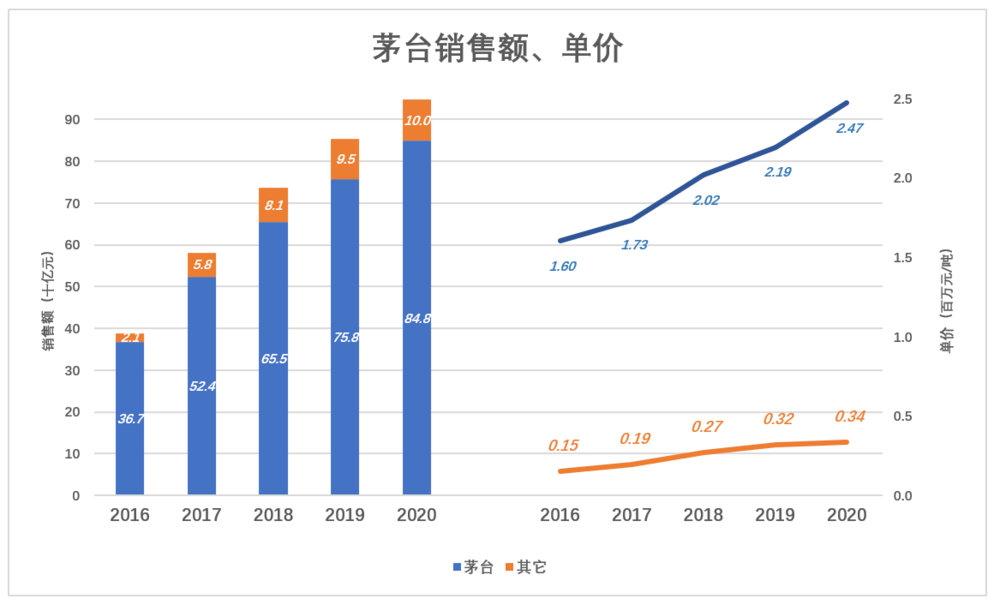

2020年茅台营收949亿,同比增长11%。其中,茅台酒销售收入848亿、其它系列酒销售收入100亿。

2018年以来,53度飞天茅台(500ml)出厂价一直是969元。2018年,茅台酒出厂单价为202万元/吨,折算下来每瓶950元,这是因为43度产品拉低了均价。到2020年,茅台酒出厂单价为247万元/吨,折算下来每瓶1164元(每吨2124瓶),说明没有多少经销商能以969元提货。

造成出厂价上升的一个重要因素是直销(主要通过电商公司)比例大幅提高:

2015年,茅台94%的产品通过传统批发渠道销售,6%直销;

2018年,电商公司“地震”,直销占比降至5.9%;

2019年,直销重拾升势,占比恢复到8.5%;

2020年,直销收入132.4亿,占比14%;

2021年前三季,直销收入147亿,占比接近20%!

直销意味着“没有中间商赚差价”,茅台得以在不提高零售价的前提下,增加了销售收入。

根据基酒产能推算出茅台酒销量,并假设2022年起出厂均价每年递增5%,可以推算出2025年茅台酒销售收入将达1510亿,总营收1610亿(假设系列酒零销售增长)。如果净利润率保持在50%,2025年茅台净利润可达800亿,年均复合增长率约为12%。

茅台业绩不会“大落”,同样也不会“大起”,营收、净利润增速百分之十几将成为常态,不应把这样的公司当特斯拉炒!

夕阳产业

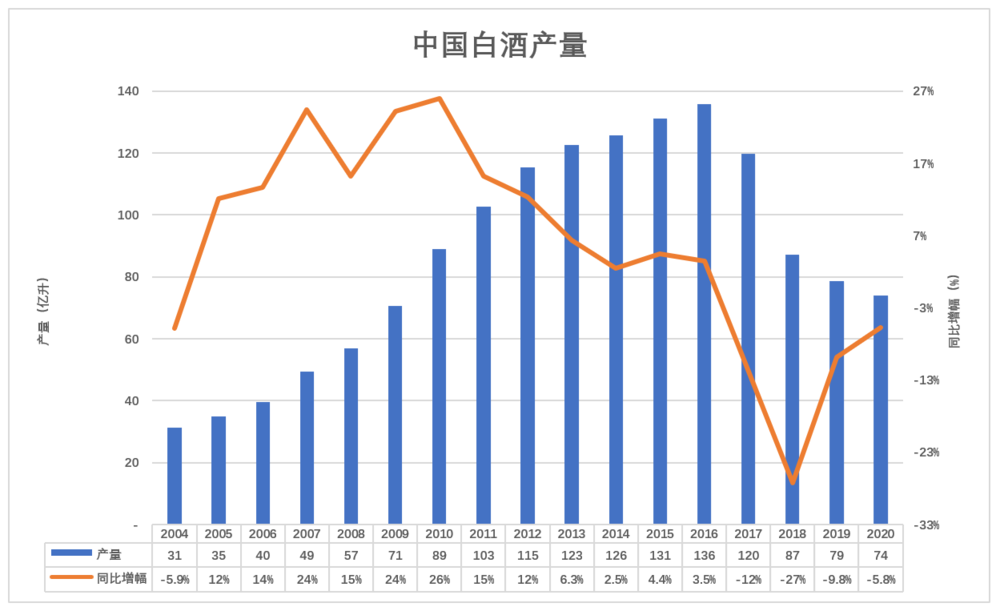

改开后粮食丰收,政府和民众发展市场经济的积极性空前高涨。1997年白酒产量突破80亿升,较1978年增长近6倍,但已有产能过剩苗头。

从1998年起,国家在准入、税收等方面对白酒行业实施调控。影响最大的措施是2000年实施的许可证制度和2001年出台的从量计征消费税。调控遏制了白酒行业的盲目发展。到2004年,全国白酒产量回落到31亿升,较1997年下降61%。

2005年开始,白酒产量开始回升。到2010年,产量达89亿升,略高于1997年。

2011年白酒行业产量突破100亿升。2016年登上“万年大顶”136亿升之后,中国白酒产量义无反顾地调头向下,2017年跌12%、2018年跌27%、2019年跌10%。2020年再跌6%至74亿升,较2016年下降45.5%,平均每年下滑14%。

1978年以前,因为缺资金、少粮食,酿不出那么多酒;1978年~1997年,解决了生产问题,但居民收入还没“赶上来”;1998年~2016年,企业手里有资金扩产,居民口袋里的钱越来越多,于是产销两旺。

2017年以来白酒销量下降的原因,不是老百姓没钱买白酒,而是不想喝了(原因就不展开说了)。

白酒是夕阳产业,不能因为极个别高端品牌卖得好、卖得贵就否认这点。正如“劳力士绿水鬼”卖得好,不能证明“机械表不是夕阳产业”。

茅台与天下所有商品不同,它兼具消费品、奢侈品、投资品三重属性。但股票估值过高会损害这家公司的投资价值。

*以上分析仅供参考,不构成任何投资建议