一方是资方大股东,一方是掌握实体经营权的生产企业管理层及全体职工,营收超百亿的南方锰业集团有限责任公司(以下简称“南方锰业集团”)控制权最终将花落谁家?

“决定企业命运的生死关头,我们已不能再退。”8月28日,南方锰业集团一位员工在电话中对21世纪经济报道记者表示。他指称,第一大股东以多项关联交易令公司陷入困境,减薪裁员、取消员工高温补贴的做法令员工寒心。

事发于8月8日。彼时,南方锰业集团召开了一场职代会,在会上通过了多项决议。包括:暂停上市公司委派至集团的两位高管张贺、徐翔的职务,并为止损要求集团立即终止与此前资方指定企业的所有不平等贸易合作,同时主张赔偿损失及退还预付货款。

此前,张任集团董事、副总经理、行政管理总部总监,而徐则任集团副总经理、财审总部总监。

作为事件的另一方,港股上市公司南方锰业投资有限公司(01091.HK)(以下简称“南锰投资”)先是声明未失控制权,后又宣布将于9月6日在香港召开特别股东大会,动议摆免李维健、李俊机两位执董职务,并计划解除李维健在上市公司的董事及主席、行政总裁等全部职务。

由此,双方开始剑拔弩张。

目前,在南锰投资的四名执行董事中,李维健、李俊机代表的是南方锰业集团,张贺、徐翔则代表的是第一大股东优福投资有限公司(以下简称“优福投资”)。

双方战斗的风暴点集中在南方锰业集团的控制权。李维健同时担纲南方锰业集团的党委书记、董事长兼总经理三职。

脱胎于老国企的南方锰业集团,同时也是中国锰业产业的重要柱石,对中国锰业产业的发展举足轻重。

资料显示,南方锰业集团电解金属锰产能全球第二、电解二氧化锰产能全球第一,矿藏产业横跨广西大新天等、贵州遵义、加蓬共和国三地,其中大新锰矿是目前已探明的国内储量最大的国家特大型锰矿。2023年,南方锰业集团营收超过170亿港元。

21世纪经济报道记者为此在8月27日、29日多次拨打南锰投资的电话,但截至截稿前,未获得上市公司的回应。

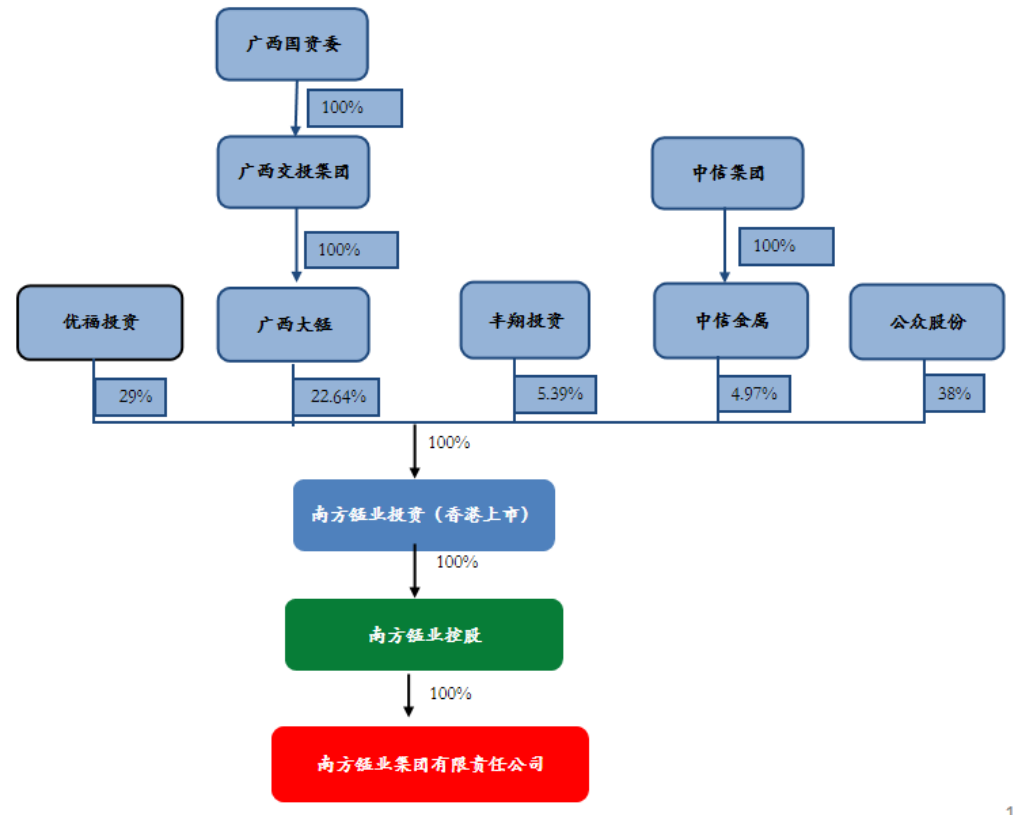

(图/南方锰业集团股权架构)

事发于一份会计师不愿签字的财报

一份香港知名会计师事务所不愿出示的审计报告,揭开了整个事件的冰山一角。

2023年3月,因为发现南方锰业集团在加纳的锰矿石贸易业务存在异常,审计机构罗兵咸永道会计师事务所拒绝给南锰投资2022年年报上签字,最终导致南锰投资业绩报告的难产。接踵而至的,是10个月漫长停牌期。

这主要是因为在审计过程中,罗兵咸永道对南方锰业的加纳锰矿石贸易业务提出了一些异议和调查建议。这些异议包括:供应商和客户确认函中的异常情况、需要进一步提供证明文件以证实供应商与客户之间的交易,以及对截至2022年末向供应商支付的5.4亿元预付款的商业基础提出疑问。

此后,在更换会计师事务所后,并成立第三方委员会调查后,审计问题得以解决,南锰投资最终于2024年2月复牌,但复牌当日股价暴跌60.4%,加纳锰矿石贸易的阴霾挥之不去。

“与加纳、澳洲的锰矿石贸易,占用了公司的现金流,更成为2024年上半年亏损的要因。”上述南方锰业集团人士称,这些贸易行为系优福投资派驻集团的两位代表所主导,南方锰业集团为此已向港交所、证监会及上级部门实名递交了举报材料。

在上述材料中,南方锰业集团指称,张贺、徐翔在南方锰业集团任职期间,与威明(中国)有限公司、香港天元锰业国际贸易有限公司、联合矿业贸易有限公司等企业,进行大宗锰矿石买卖,采取高买低卖、逾期交货、价高时集中供货,在合同业已锁定价格且无随行就市调价条款的情况下,当市场矿价高于合同价时按市场价、甚至高于市场价结算,矿价低于合同价时按合同价结算,在合同价格等方面完全没有议价权,导致集团巨额贸易损失。

上述材料声称,在与上述相关贸易公司进行矿石交易中,存在违规或不合理支付大额预付款,优福投资代表更督促财务人员在未签合同、审批流程未办结的情况下操作大额转账。

来自加纳、澳洲锰矿石贸易的争议

面对这一指控,优福投资迅速反应,发布律师函反驳,并警告可能采取法律行动。

优福投资律师函称,南方锰业集团呈现给市场的微信公众号内容不实且具误导成分,或会令公众误会上市公司董事会已失去对南锰集团的控制权。同时,优福投资作为公司主要股东的利益可能会受到损害,其可能考虑对错误讯息发布者提起诉讼,要求撤回该通知并索赔损失。

上述南方锰业集团有关人士反驳称,他们有完整的合同、船运及海关证书等详实证据链,未来会考虑一并呈现予公众。

该人士以合同中的付款方式举例,“预付款高达90%,这在国际贸易中极为不同寻常”。“支付巨额预付款后,至今尚有超过半数的货物发生严重逾期未交付”。

其继续表示,7月份应控股股东要求接收了一船锰矿,按合同约定和实际成交,内部测算已经亏3200万,“8月份要求继续接收一船,如果接收就会再亏3500万”,南方锰业集团为此激烈反对。

根据南方锰业集团初步统计,在这系列锰矿国际贸易中,公司遭受重大实际损失,且尚有大额预付款流落海外而未知明确去向。涉及大额资产坏账计提,集团由此开始启动调查。

前述南方锰业集团人士表示,不仅仅是与其进行锰矿石贸易的企业,且上市公司委派的两位高管,甚至是第一大股东优福投资,背后都站着宁夏天元锰业集团有限公司(以下简称“天元锰业”)的影子。

该人士透露,所采购的加纳矿、澳矿均出自天元锰业系旗下;张贺、徐翔二人社会保险缴纳均在北京京元万隆投资管理有限责任公司缴纳,后者与天元锰业所属公司相关联;亦有证据证明,优福投资当时从中信集团接下南方锰业集团的股权所购的资金来源方,也与天元锰业关系密切。

隐匿的宁夏首富、负债千亿的天元锰业

天元锰业前身为宁夏中宁县电解金属锰厂,后于2003年在濒临倒闭时被贾天将竞拍下,随后在10年时间里持续裂变,成为世界最大的电解金属锰生产企业,贾亦晋身为“宁夏首富”。

但这家全球知名的电解金属锰生产企业却在2023年轰然倒下。

2023年9月22日,天元锰业以不能清偿到期债务且明显缺乏清偿能力为由,向当地法院提出破产重整申请。数据显示,截至2022年末,天元锰业的资产总额为1428.84亿元,负债总额为1184.21亿元,担保负债为361.43亿元。

这意味着,天元锰业的实际债务负担远超过其账面负债总额,实际债务负担已超过账面资产总额。

“这让我们担心,通过不平等贸易的方式,资方是让我们给天元锰业输血。”上述南方锰业人士如此表示他的忧虑。

此外,还有一点令该人士忧心忡忡。此前,在没有可研论证等任何前期工作的情况下,在天元锰业代表团前来南锰集团调研后,资方即强推上马的投资6.5亿元的电解锰渣火法冶炼项目。

据了解,南方锰业集团的前身,可以追溯到1958年“大炼钢铁”时发现、建矿于1963年的大新锰矿,后者如今亦是集团公司的最重要资产。2005年,中信集团旗下中信资源与广西大锰锰业有限公司(以大新锰矿为基础成立)合资成立中信大锰矿业有限责任公司,并于2010年于港交所挂牌上市,成为央地国企混改的示范样板。

2020年底,中信集团回归主业,遂将股份卖予优福投资、丰翔投资。这家拥有全球最长的锰产业链和最丰富的锰系产品线的国家高新技术企业、广西链主型龙头企业,上市公司的股权做了重新调整:优福投资占据29%的股份,广西大锰锰业集团有限公司占据22.64%股权——后者背后股东为广西交投集团,受广西国资委主管。