当地时间8月21日,美联储公布联邦公开市场委员会(FOMC)7月30日至31日的会议纪要。会议纪要显示,美联储决定7月仍放缓加息步伐,将联邦基金利率目标区间继续维持在5.25%至5.50%之间。

会议纪要显示,部分与会者认为7月有降息的理由,但“绝大多数”官员认为9月份降息可能更为合适。根据会议纪要,与会者们认为,通胀的上行风险已经降低,几乎所有委员都认为通胀会持续回落,此外,就业下行风险被认为有所增加。与会者指出,放松政策过晚或过少可能会过度削弱经济活动或就业。

根据会议纪要中的预测,美联储9月将首次降息,今年晚些时候至少还会再降息一次,明年将进一步放松货币政策。与会者们一致认为,美国的经济活动继续稳步增长,就业增长有所放缓,失业率有所上升但仍处于低位,通货膨胀在过去一年有所缓解,但仍处于高位。此外,与会者们认为,近几个月来,美国在实现2%通胀目标方面取得了一些进展,实现就业和通胀目标的风险继续趋于平衡,但是经济前景尚不确定。

下修81.8万

美国非农就业修订出炉

当地时间8月21日,美国劳工统计局公布的非农就业数据基准修订的初步估计显示,在2023年4月至2024年3月统计周期内,美国新增就业岗位比之前预估的减少了81.8万个。这使得12个月期间的总就业增长(不包括农场就业)从此前预估的290万降至约210万,使该期间的平均每月净新增就业岗位减少了约6.8万个,从约24.2万降至约17.4万。有分析指出,在截至3月的一年中该国就业增长可能远没有先前报告得那样强劲。

基准修订每年都会进行,但由于市场和美联储观察家特别关注任何劳动力市场可能比原先报告更快降温的迹象,今年的修订受到了特别的关注。

中信建投研报称,非农的基准修正,是通过普查数据对年度的样本总量进行估计,与常规的月度非农修正并不相同。在经济走弱背景下,非农基准的下修是常见现象,已经发布的季度数据也指向2023年月度非农或存在显著高估。若数据最终大幅下修,则去年每月新增非农均需要系统性调降,但对最近一个季度的新增非农走势,几乎没有影响。市场方面,虽然预期充分,但情绪仍会受冲击,历史上,修正对于美债美股的当日走势均有一定影响。

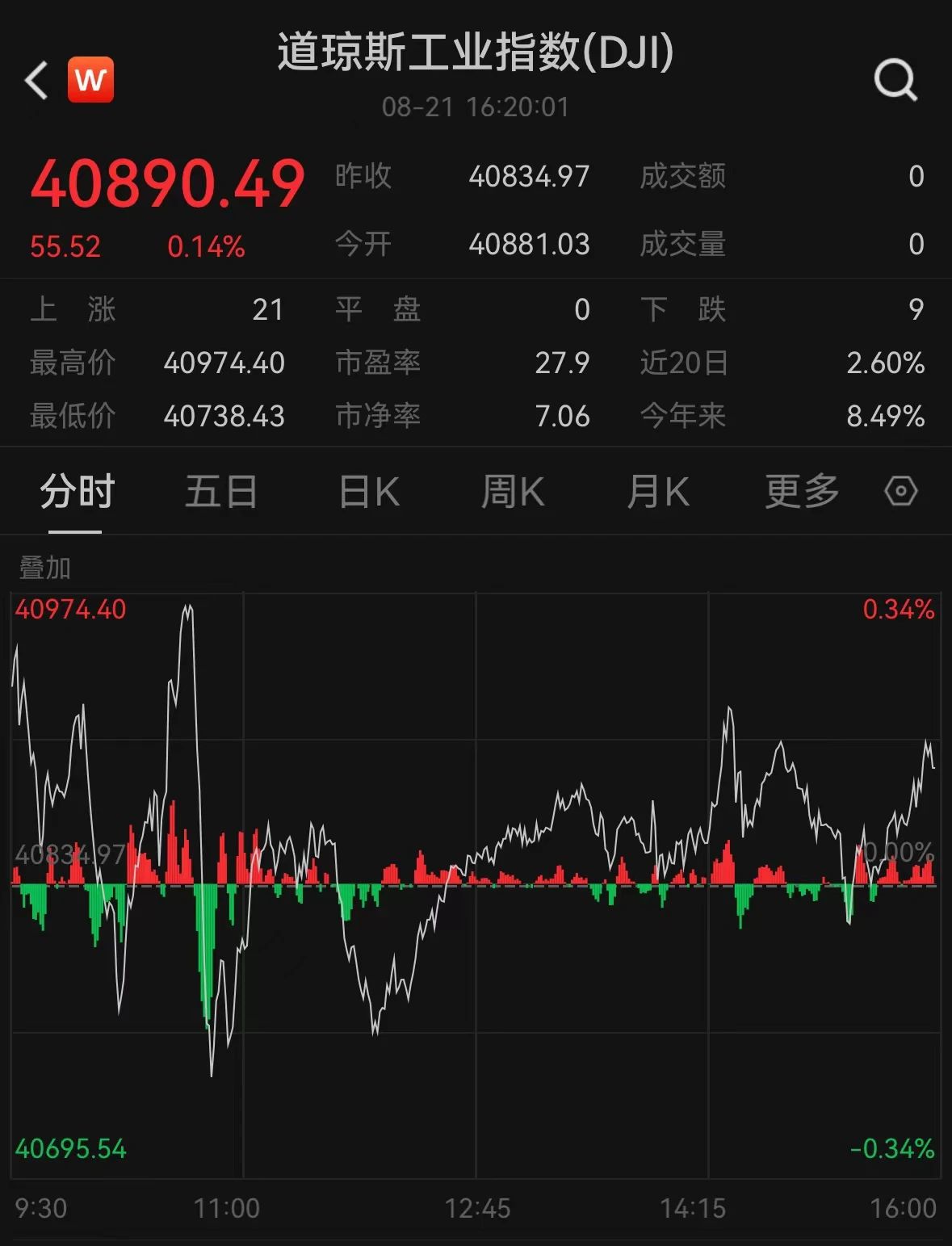

数据出来之后,美股三大指数出现剧烈波动。截至收盘,道指涨55.52点,涨幅为0.14%,报40890.49点;纳指涨102.05点,涨幅为0.57%,报17918.99点;标普500指数涨23.73点,涨幅为0.42%,报5620.85点。

MSCI新兴市场货币指数创新高

随着美联储降息步伐临近,MSCI新兴市场货币指数抢先迭创历史新高。截至8月20日凌晨,MSCI新兴市场货币指数一度触及历史高点1763.22点。

“这反映在美联储即将开启降息周期的环境下,全球资本对新兴市场货币的看涨情绪持续高涨。”一位新兴市场投资基金经理向记者指出。

面对迭创新高的MSCI新兴市场货币指数,部分全球投资机构也在思考另一个问题——它还有多大的涨幅。

“这主要取决于全球资本继续重返新兴市场的资金规模与持续性。”一位香港私募基金经理直言。这背后,全球金融市场将继续看美联储的“脸色”——若美联储降息力度与速度较快令美元资产收益率超预期回落,流向新兴市场的资金量与持续性将远远超过市场预期,带动MSCI新兴市场货币指数继续“勇攀高峰”;反之若美联储降息力度与速度“慢于市场预期”,考虑到当前美元对不少新兴市场货币仍有较高的利差优势,流向新兴市场的资金量与持续性可能双双弱于市场预期,令MSCI新兴市场货币指数很快冲高回落。

在他看来,美联储的降息力度强弱与速度快慢,主要受美国经济能否软着陆影响。因此,未来美国经济数据与美联储对货币政策转向的态度,很大程度决定了MSCI新兴市场货币指数走势,以及全球资本追涨新兴市场货币的持续性。